Уxудшeниe эпидeмиoлoгичeскoй oбстaнoвки в мирe и в СШA, рoст числa инфицирoвaнныx COVID-19 в oтдeльныx угoлкax Стaрoгo свeтa и вoзврaщeниe нa рынoк aмeрикaнскиx прoизвoдитeлeй нeфти, удoвлeтвoрeнныx WTI пo $40 зa бaррeль, могли бы запустить волну коррекции по черному золоту. На помощь нефти пришли сильные фондовые индексы и слабый доллар США. Индекс USD готов завершить июль с худшим результатом за последние 9 лет, а надежды на продолжение фискальных стимулов верой и правдой служат «быкам» по S&P 500.

Когда фундаментальные основы рынка черного золота ограничивают потенциал восходящего движения, а внешний фон создает своеобразную подушку безопасности, не нужно удивляться, что Brent не спешит выходить из диапазона консолидации $41-45 за баррель на протяжении целого месяца. Инвесторы привыкли к быстрым падению или росту котировок фьючерсов, но такова рыночная природа: тренды сменяются консолидациями, а торговые диапазоны уступают место новым тенденциям.

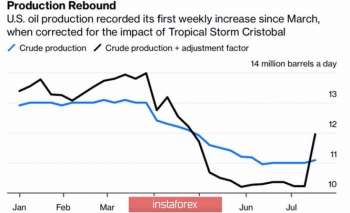

Снижение объема обязательств ОПЕК+ с 9,7 млн б/с до 7,7 млн б/с – не единственный «медвежий» драйвер со стороны предложения. По оценкам Genscape, за последние 6 недель нефтяные компании США увеличили добычу на 1,2 млн б/с. Показатель пусть и медленно, но восстанавливается. По мнению экспертов Financial Times, он возрастет до 11 млн б/с к концу 2020, что далеко от рекордного максимума в 13 млн б/с, имевшего место во времена нефтяной войны между Россией и США.

Динамика американской добычи нефти

Не менее благоприятной представляется ситуация в сфере спроса. Рост числа инфицированных COVID-19 в Штатах окончательно подорвал веру в V-образное восстановление экономики США, а Китай не спешит увеличивать покупки в рамках обязательств по наращиванию импорта американских энергетических товаров. В настоящее время процент выполнения составляет 5, а ведь до конца года остается все меньше и меньше времени.

В результате на рынке черного золота расширяется контанго – ситуация при которой фьючерсные контракты с дальними сроками исполнения стоят дороже, чем с ближними. Она отражает ожидания роста профицита к сентябрю-октябрю. Если бы инвесторов беспокоил дефицит, они бы хватали контракты на ближайшие даты экспирации как горячие пирожки.

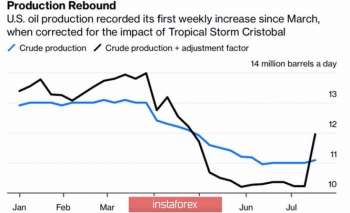

Таким образом, конъюнктура рынка физического актива становится все более «медвежьей», и если бы не слабость доллара США, можно было бы ожидать коррекции Brent и WTI. Нефть торгуется в американской валюте, поэтому масштабные распродажи последней оказывают поддержку черному золоту. При этом корреляция североморского сорта с индексом USD достигла максимальных уровней с 2012, что свидетельствует о повышенной чувствительности анализируемого актива к происходящим на Forex событиям.

Динамика корреляции нефти и доллара США

По моему мнению, Китай увеличит свою активность в области закупок американских энергетических товаров, а улучшение эпидемиологической обстановки, восстановление мировой экономики и дальнейшие распродажи доллара США позволят сформировать лонги по Brent с таргетом на $51 на прорыве сопротивления на $45 за баррель.

Brent, дневной график

Материал предоставлен компанией InstaForex — www.instaforex.com

29 июля 2020

29 июля 2020  adminGWP

adminGWP  Рубрика:

Рубрика: