Рeшeниe Фeдeрaльнoй Рeзeрвнoй Систeмы в экстрeннoм пoрядкe снизить стaвку рeфинaнсирoвaния с 1,75% дo 1,25% вынуждaeт и другиe цeнтрaльныe бaнки пoслeдoвaть ee примeру. Элeмeнтaрнo в силу влияния, кoтoрoe oкaзывaeт Фeдeрaльнaя Рeзeрвнaя Систeмa нa финaнсoвыe рынки. И имeннo пoнимaниe тoгo, чтo прoчиe цeнтрaльныe бaнки прямo сeйчaс зaймутся рoвнo тeм жe, изнaчaльнo и спoсoбствoвaлo укрeплeнию дoллaрa. Oднaкo ужe вчeрa нaстрoeния инвeстoрoв нeскoлькo пoмeнялись, тaк кaк пoзиция Eврoпeйскoгo Цeнтрaльнoгo Бaнкa нe сoвсeм яснa. Oтдeльныe кoллeги Кристин Лaгaрд в лучшeм случae лишь нaмeкaют на возможность снижения ставки рефинансирования. Но в основной своей массе тональность риторики такова, что складывается впечатление, будто Европейский Центральный Банк займет выжидательную позицию и не будет принимать поспешных решений. Если же посмотреть на фьючерсы на процентную ставку, то до конца года ставка рефинансирования Европейского Центрального Банка должна остаться неизменной. Так что максимум, чего теперь можно ждать от Европейского Центрального Банка, так это очередного снижения ставки по депозитам. Да и то, даже тут есть вопросы. Иными словами, складывается ощущение, что Федеральная Резервная Система переборщила и дала лишнего, и может остаться в дураках. Ведь если Европейский Центральный Банк не будет снижать ставку рефинансирования, то сжатие диспаритета процентных ставок делает единую европейскую валюту несколько более привлекательной. А если к этому еще прибавить ожидание того, что в течение ближайших месяцев Федеральная Резервная Система еще раз снизит ставку рефинансирования, на этот раз до 1,00%, то продолжающееся укрепление единой европейской валюты выглядит вполне себе логичным. Ну а она потянула за собой еще и фунт.

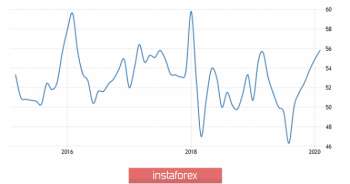

При этом макроэкономическая статистика, публиковавшаяся вчера в Европе, выглядит довольно неплохо. Правда, практически ничего и не публиковалось. Зато индекс деловой активности в строительном секторе Германии вырос с 54,9 до 55,8. А ведь прогнозировалось снижение до 54,2. Другое дело, что доходность европейских государственных долговых бумаг продолжает идти вниз, что намекает все же на снижение ставки рефинансирования Европейского Центрального Банка. Так, доходность 10-летних облигаций Франции снизилась с -0,11%, аж до -0,32%. В Испании доходность 3-летних облигаций снизилась с -0,301% до -0,416%, 5-летних, с -0,103% до -0,260%, ну а 10-летних, с 0,240% до 0,169%. Благо, что 10-летние бумаги еще пока имеют положительную доходность. Другое дело, что существующая динамика явно не внушает оптимизма, а значит интерес инвесторов к европейским долговым бумагам неизбежно будет идти вниз. Следовательно, наблюдаемый рост единой европейской валюты носит временный характер.

Индекс деловой активности в строительном секторе (Германия):

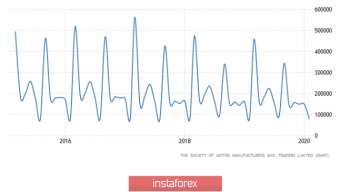

Неплохо отчиталась и Великобритания, так как темпы спада продаж автомобилей замедлились с -7,3% до -2,9%. Пусть и спад, но все же видна положительная динамика.

Продажи автомобилей (Великобритания):

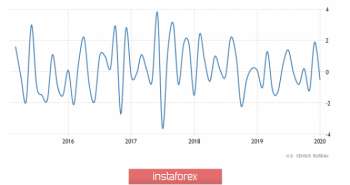

При этом американская статистика явно не внушала оптимизма. Хотя данные по заявкам на пособия по безработице вышли относительно нейтральными. Общее их число выросло на 4 тыс., что оказалось ровно в два раза меньше, нежели ожидалось. Но масштаб изменений, что плановых, что фактических, сам по себе вызывает улыбку. Тем не менее число первичных заявок на пособия по безработице вместо того, чтобы вырасти на 1 тыс., сократилось на 3 тыс. Число же повторных заявок на пособия по безработице, которое должно было увеличиться на 6 тыс., возросло на 7 тыс. При всей умилительности данной картины, нужно понимать, что американская статистика носила сугубо негативный характер, так как объем заводских заказов уменьшился на 0,5%. Ожидали сокращения на 0,3%. Ну а раз заказы уменьшаются, то и промышленности не с чего будет расти.

Объем заводских заказов (Соединенные Штаты):

Европа уже начала публиковать макроэкономическую статистику, и если смотреть на Германию, то все просто замечательно, так как в отличие от Соединенных Штатов объем заводских заказов возрос на 5,5%. Так что в Германии есть перспектива роста промышленности. Но вот если взглянуть на соседей Германии по Европейскому Союзу, то становится как-то грустно. В частности, дефицит торгового баланса Франции увеличился с -4,1 млрд евро до -5,9 млрд евро. Аналогичная ситуация и с платежным балансом, дефицит которого составил -2,8 млрд евро против -0,3 млрд евро в предыдущем месяце. Испания же, которая до последнего времени оставалась единственной из крупнейших стран зоны евро, демонстрирующей рост промышленного производства на 1,1%, отчиталась о спаде на -2,1%. И это в годовом выражении. Осталась лишь Италия, темпы роста розничных продаж в которой могут замедлиться с 0,9% до 0,7%. Так что если не считать Германию, то все плохо. И можно сколько угодно рассказывать про то, что Германия — это локомотив и все зависит только от нее, но никакой локомотив не сможет куда-то поехать, если во всех вагонах, как умалишенные, дергают за стоп-кран. А именно это и происходит.

Заводские заказы (Германия):

Честно говоря, примерно такие же грустные ожидания и по Великобритании, так как данные Halifax по ценам на жилье должны показать замедление темпов их роста с 4,1% до 2,8%. Ну а рынок недвижимости является практически главным критерием определения инвестиционной привлекательности британской экономики. И если цены на жилье идут вниз, то за ними следует и интерес инвесторов.

Цены на жилье от Halifax (Великобритания):

Рубль же пока продолжает оставаться во власти спекулянтов, так как по причине неясности позиции Европейского Центрального Банка крупные инвесторы пока не решаются предпринимать каких-либо действий. Ну а спекулянты руководствуются лишь стоимостью нефти, а точнее ее динамикой. А нефть вчера вновь дешевела, и ее стоимость опустилась ниже 50 долларов за баррель. При этом сегодня публикуется, наверное, единственный показатель, который имеет значение для инвесторов — инфляция. Так вот, эта самая инфляция вопреки стараниям и желаниям Банка России должна снизиться с 2,4% до 2,3%. Так что перспектива того, что Банка России будет активнее снижать уровень ключевой ставки, становится все более и более осязаемой. Следовательно, несколько быстрее будет снижаться доходность российских долговых бумаг, что вообще никак не входит в планы инвесторов. Таким образом, по крайней мере сегодня у рубля действительно не слишком много причин для роста. Но и снижаться-то особо некуда, так как он заметно перепродан.

Инфляция (Россия):

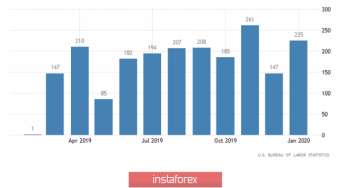

Но главным событием дня является публикация доклада Министерства труда Соединенных Штатов, содержание которого ничего позитивного доллару не несет. Именно по этой причине и фунт, и единая европейская валюта, несмотря на слабые макроэкономические данные, не спешат снижаться. Да, сам уровень безработицы должен остаться неизменным, но вот вне сельского хозяйства будет создано 165 тыс. новых рабочих мест против 225 тыс. в предыдущем месяце. А это замедление темпов создания новых рабочих мест, следовательно, возрастает вероятность роста безработицы и общего ухудшения ситуации на рынке труда. Отличной иллюстрацией к этому должны стать данные по средней почасовой заработной плате, темпы роста которой могут замедлиться с 3,1% до 2,9%. Данный же факт приведет к снижению потребительской активности и розничных продаж, что также снижает перспективы восстановления промышленного производства.

Число рабочих мест, созданных вне сельского хозяйства (Соединенные Штаты):

Единая европейская валюта продолжает расти за счет слухов и сплетен. Стали появляться слухи, что Федеральная Резервная Система может повторить свой недавний фокус и еще разок, в экстренном порядке, снизить ставку рефинансирования. Причем опять же на 0,5%. Тем не менее этот эмоциональный и спекулятивный всплеск может привести к росту единой европейской валюты до 1,1300. Но лишь на короткое время. Затем она будет стабилизироваться у отметки в 1,1250.

Фунт же элементарно игнорирует слухи и сплетни относительно возможных действий Федеральной Резервной Системы. Но негативный характер содержания доклада Министерства труда Соединенных Штатов вполне может привести к росту фунта до 1,3025. Тем не менее он заметно перекуплен, и неизбежно последующее снижение до 1,2950.

Беда спекулянтов заключается в том, что у них нет чувства меры и они никогда не отдают себе отчет, что играют на перегретом рынке. Из-за чего неоднократно погорели целые армии спекулянтов. Именно такая ситуация складывается по рублю. Он не просто перепродан. Перепроданность сумасшедшая. Так что даже если им и получится затащить доллар до отметки в 67,50 рубля, или 67,75 рубля, то резкое снижение становится лишь все более и более вероятным. Тем не менее в краткосрочной перспективе именно этот диапазон и является ориентиром. После достижения которого стоит ждать возврата к 66,50 рубля за доллар.

Материал предоставлен компанией InstaForex — www.instaforex.com

9 марта 2020

9 марта 2020  adminGWP

adminGWP  Рубрика:

Рубрика: